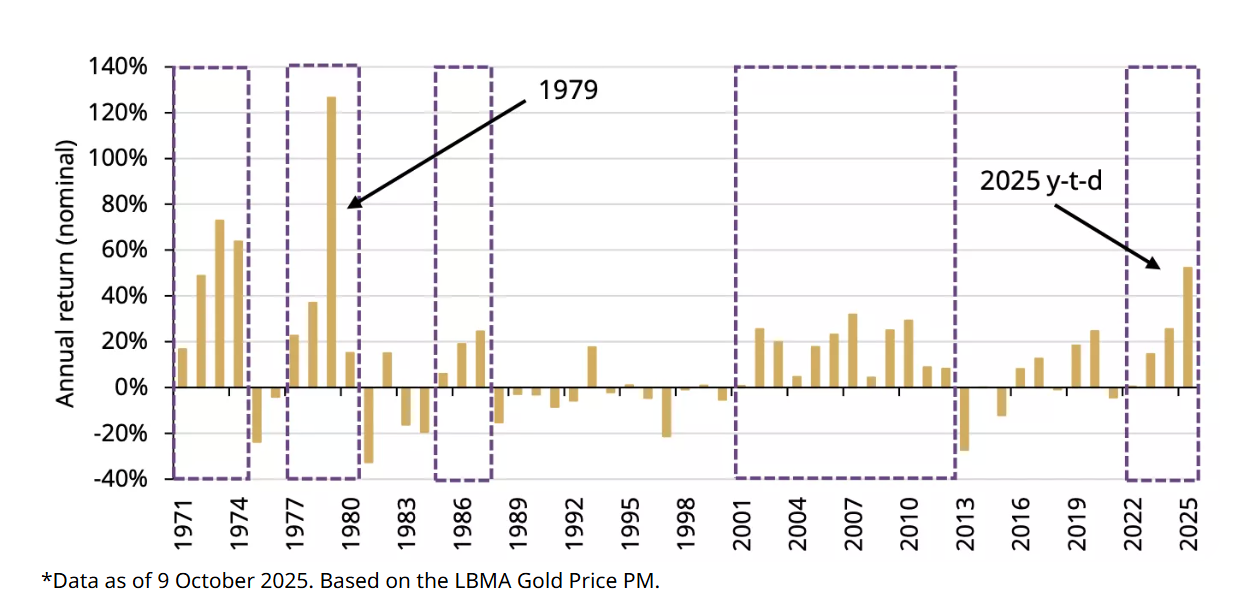

2025年10月8日,国际黄金现货价格首次突破每盎司4000美元,刷新历史纪录,且当周收盘价维持在这一关键水平之上,有望延续自1979年以来的最强年度走势。

市场普遍将此次金价上涨与上世纪70年代末的行情进行比较,围绕黄金是否进入新一轮持续上涨趋势还是面临回调风险展开热议。

虽然黄金近期涨幅显著,但需理性看待这一波动。

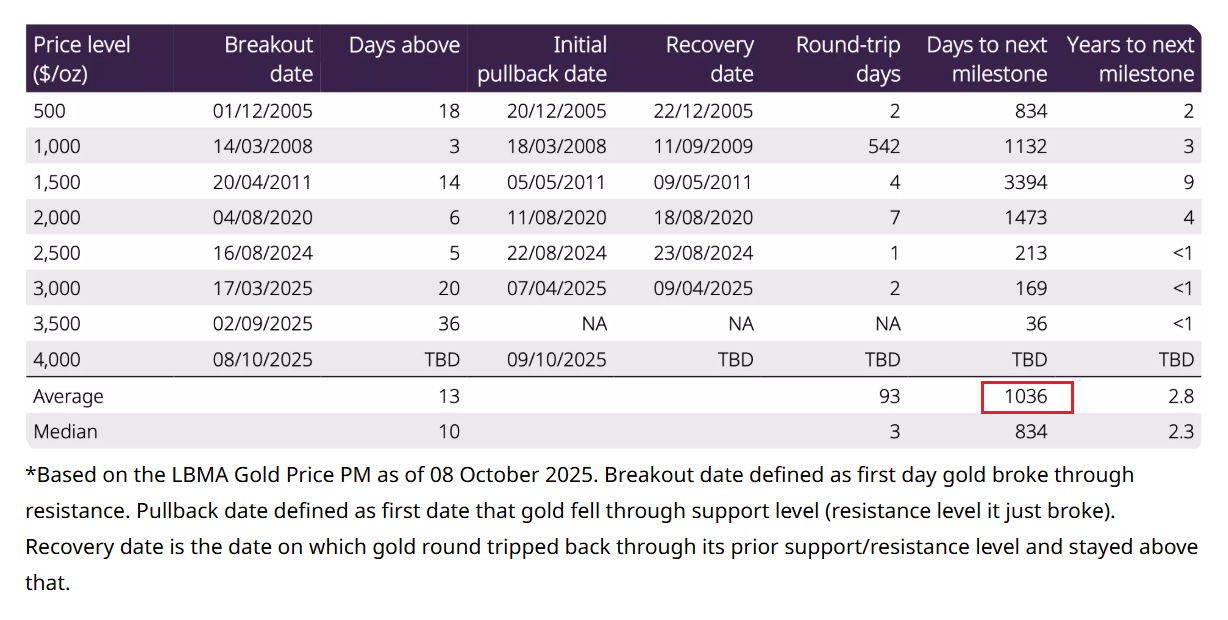

正如世界黄金协会(WGC)在金价突破每盎司3000美元时所指出的,整数关口更多体现心理与技术层面的影响,而非基本面变化。比起短期波动,更值得关注的是牛市周期的长度与推动因素。例如,当前金价上涨的持续时间和涨幅仍低于历史平均水平。

黄金上涨背后的推动力量

根据WGC分析,本轮金价上涨的核心驱动力是“西方投资者主导的投资需求激增”:在全球地缘政治风险上升、美元走弱、美联储降息预期升温以及股市波动加剧的背景下,黄金成为避险首选。此外,各国央行持续增持黄金储备也增强了市场信心。

此次金价上涨速度远超历史平均水平:从3500美元涨至4000美元仅用36天,而历史上每上涨500美元平均耗时约1036天。不过,本轮涨幅的相对比例为14%,日均涨幅约50个基点,与2011年的上涨节奏相似。

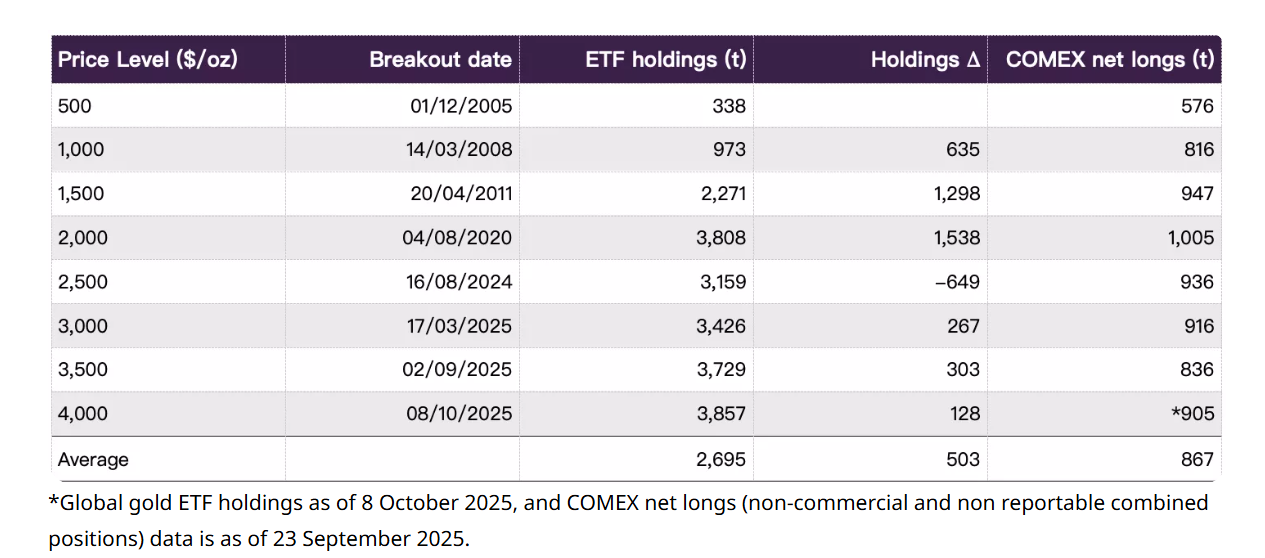

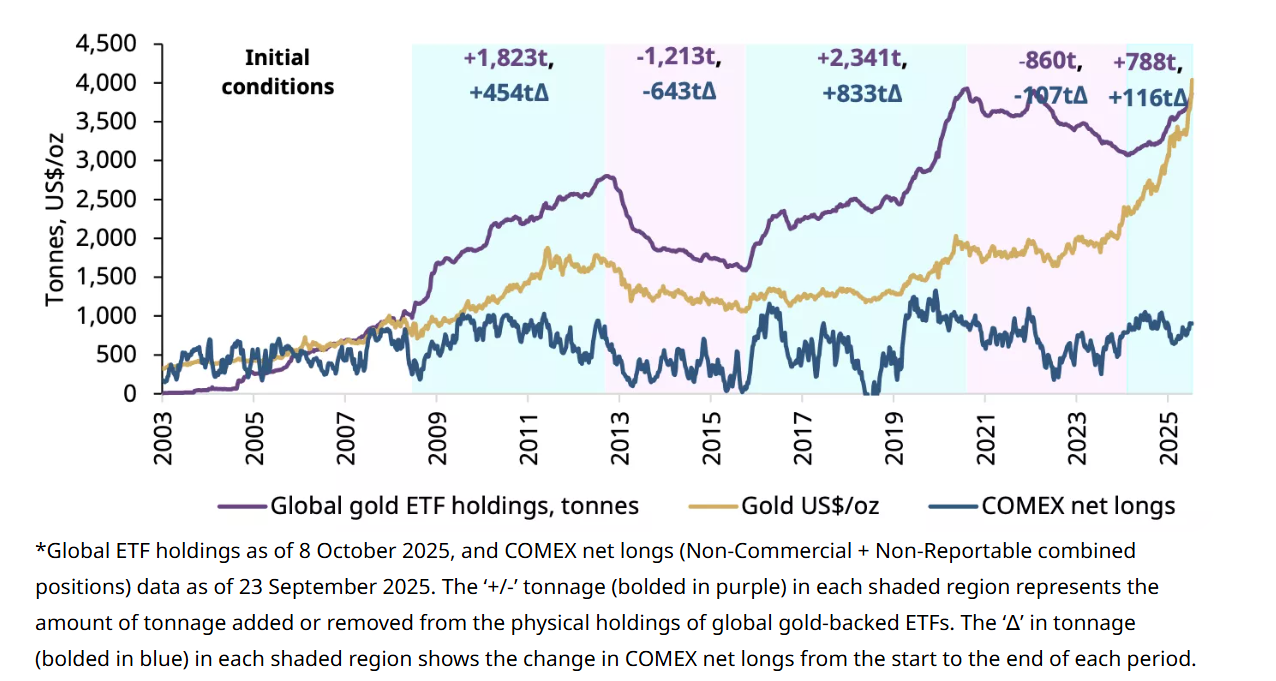

金价的快速上升激发了市场热情,投资关注度提升进一步推动了涨势,尤其体现在黄金ETF的资金流入上:自8月底以来,黄金ETF资金流入达210亿美元,全年累计流入金额已达670亿美元。

这也引发了市场对金价未来空间的讨论。

尽管资金流入强劲、资产管理规模持续上升,但当前黄金持仓水平仍低于历史峰值:今年黄金ETF持仓增加638吨,总持仓达3857吨,较2020年11月峰值3929吨仍低2%。此外,在本轮500美元上涨过程中,黄金ETF仅新增128吨持仓,纽约商品交易所(COMEX)黄金净多头头寸也低于历史高点。

回顾历史,自2003年黄金ETF推出以来,曾出现两轮较长的“牛市周期”,分别持续221周和253周,持仓分别增加1823吨和2341吨。

当前黄金ETF上涨周期始于2024年5月,至今已持续74周,持仓增加788吨,COMEX净多头仅增加116吨。与历史两轮牛市周期相比,当前持仓增长仅为历史平均水平的30%至40%。

未来需关注的市场信号

关于每盎司4000美元是支撑位还是阻力位的问题,目前来看,金价短期内可能面临多重技术性挑战——市场波动与获利了结压力可能加剧,例如:

- 战略投资者配置接近目标,可能引发资产再平衡;

- 技术指标显示超买(RSI高于90,价格较200日均线溢价超20%),短期投资者或押注回调;

- 信贷环境收紧可能导致投资者变现黄金以获取现金流;

- 虽然近期对美元走弱容忍度较高,但短期美元反弹风险仍存;

- 金价快速上涨可能抑制实物消费,即便处于传统旺季;

- 若地缘政治风险缓和,资金可能回流风险资产。

不过,尽管存在短期波动风险,黄金的长期战略支撑依然坚实。多元化的投资者结构、宏观经济格局变化与政策不确定性,将持续支撑黄金的长期需求。主要支撑因素包括:

- 投资者基础扩大:低成本ETF、1盎司COMEX黄金期货普及,以及中国、印度监管政策优化,为机构配置打开空间;

- 美元长期走弱趋势:推动海外投资者对冲风险,并可能促使资金从美元资产转向黄金;

- 美国政策不确定性持续,地缘政治风险未减;

- 通胀压力与就业市场疲软可能增加经济衰退预期。

总结

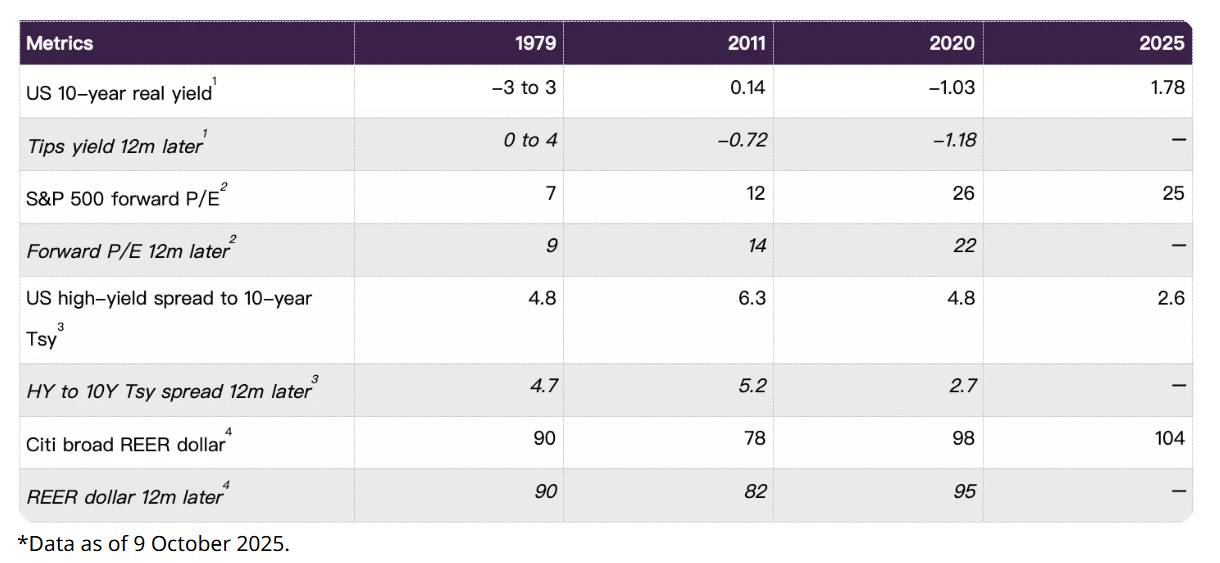

黄金价格突破每盎司4000美元,标志着又一重要节点。其未来走势将取决于市场对短期因素与长期基本面的综合判断。WGC指出,将当前行情与1979年进行类比虽具吸引力,但并不完全适用。

有充分理由认为,黄金的上涨趋势尚未结束,特别是在当前宏观经济背景下,如实际利率下行趋势、信贷利差扩大可能性上升、以及股市高估值可能引发的回调风险。

短期内,组合再平衡、市场回调与技术指标可能引发波动;但从长期来看,投资者基础扩大、政策不确定性持续以及黄金市场仍有增长空间,将为金价提供支撑。

WGC认为,在这一新阶段,黄金的战略优势将有助于对冲短期波动带来的风险。